Eclairages et perspectives

L’ESMA renforce les contraintes de terminologie pour les véhicules d’investissements

Le 14 mai 2024, l’autorité européenne des marchés financiers (ESMA) a publié des guidelines afin de répondre au mieux à la demande grandissante des investisseurs pour des fonds d’investissements intégrant des facteurs environnementaux, sociaux et de gouvernance (ESG) en renforçant les critères de terminologie utilisés pour les fonds d’investissements. L’idée est de s’assurer d’un usage non abusif ou infondé de termes qui pourraient induire en erreur les investisseurs.

En effet, pour les sociétés de gestion, le nom d’un fonds est un outil puissant de marketing pour communiquer des renseignements sur les objectifs du fonds aux investisseurs. Le processus de souscription d’un investisseur commence par l’identification du nom d’un produit en adéquation avec ses propres convictions, et ce avant même la prise de connaissance de la documentation décrivant la stratégie réelle d’investissement et les niveaux de risques induits.

En 2024, les investisseurs consacrent une part croissante de leurs investissements à des stratégies de développement durable afin de consacrer leur capital à des causes durables qu’elles soient de nature environnementales ou sociétales. Les investisseurs peuvent donc raisonnablement s’attendre à ce que les fonds portant ces mentions investissent dans des entreprises dont les politiques, les pratiques ou les caractéristiques sont conformes aux normes de durabilité.

La pression sur les encours pousse les professionnels à être de plus en plus inventif dans la terminologie de leurs fonds, afin d’attirer des investisseurs, ce qui conduit, dans certains cas, à du « greenwashing » en créant une distorsion entre le nommage et les pratiques réelles de durabilité.

En conséquence, il est très important pour le régulateur de réduire autant que possible les éventuels biais d’interprétation des investisseurs entre le nom du produit et la réalité des stratégies d’investissement.

De nouvelles règles à respecter

Dans ce contexte, l’ESMA a démarré les travaux par une consultation initiée en novembre 2022 auprès de l’industrie. L’initiative faisait suite à une séance d’information sur les risques et les informations en matière de durabilité dans le domaine de la gestion de placements publiée le 31 mai 2022 (ESMA34-45–1427), qui contenait, entre autres choses, des directives pour les titres de fonds ayant des critères ESG et de durabilité.

Le présent rapport publié le 14 mai 2024 précise le résultat de ces consultations et vise à définir de nouvelles règles afin d’empêcher le « greenwashing » en imposant un cadre et des critères pour les fonds se revendiquant durables.

Critères de Durabilité

- Pour les fonds utilisant les termes « ESG » ou « durable », le fonds doit démontrer qu’au moins 80 % de ses investissements ont un objectif environnemental ou social. Ces caractéristiques doivent être mesurées via des indicateurs montrant à minima les caractéristiques environnementales ou sociales promues.

- Pour les fonds utilisant les termes « impact », le fonds doit s’assurer que les investissements sont réalisés dans l’intention de générer un impact social ou environnemental positif et mesurable en plus d’un rendement financier OU sont sur la voie d’une transition sociale ou environnementale claire et mesurable.

Exclusions

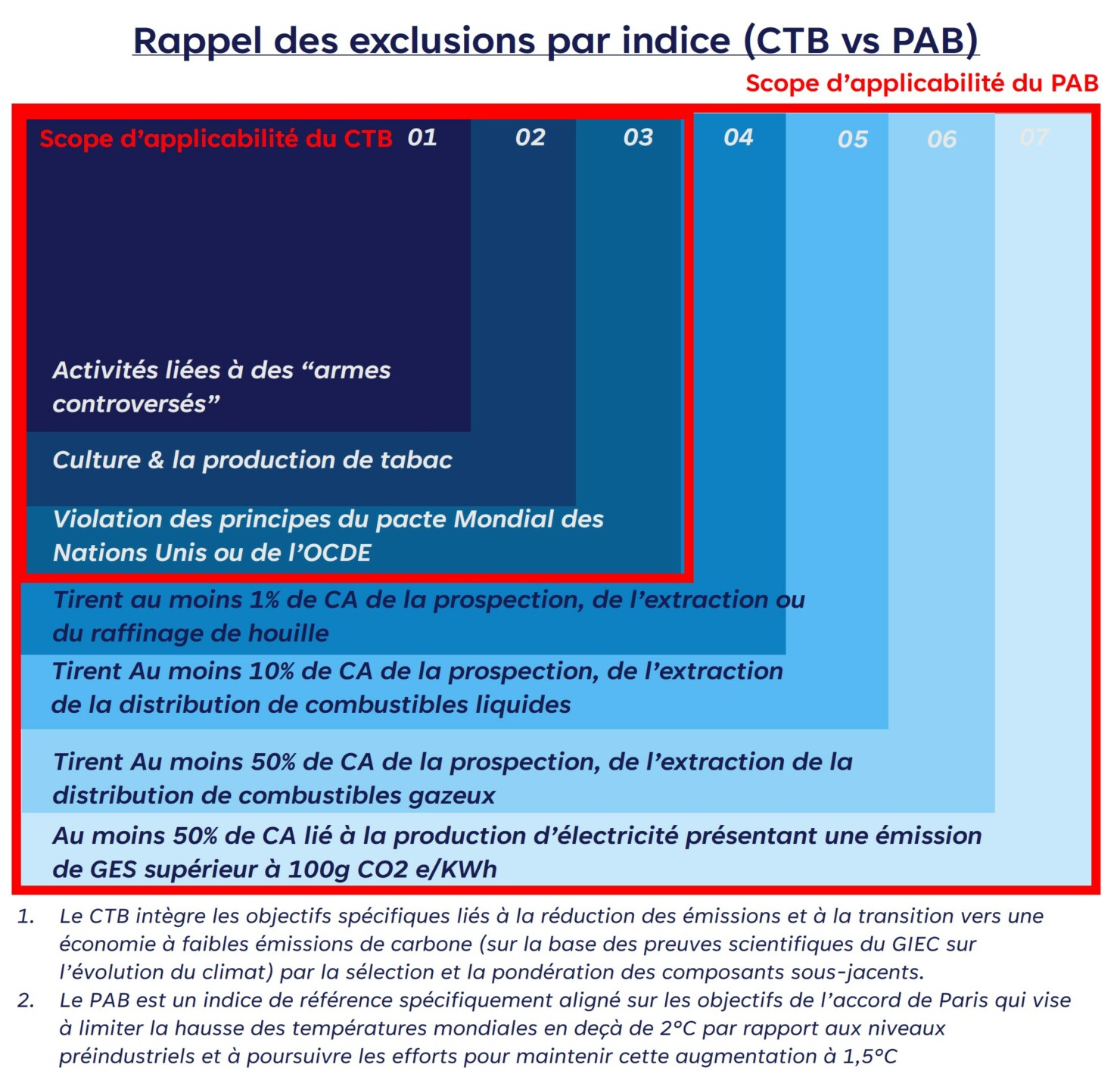

L’applicabilité des critères d’exclusion diffère selon le type de terminologie utilisée :

Sont concernés par une application des exclusions selon le Climate Transition Benchmark (CTB).

- Les fonds « transition » (inclus les termes « amélioration, progrès, évolution, transformation & net-zero »)

- Les fonds « sociaux » (inclus le terme égalité)

- Les fonds « gouvernance »

- Les fonds cumulant « environnement » et « transition » (transition l’emportant sur la partie environnement quant au choix du benchmark applicable)

Sont concernés par une application des exclusions selon l’accord de Paris de 2015 (PAB « Paris Aligned Benchmark »)

- Les fonds « durabilité » (inclus les termes « sustainable, sustainably, sustainability » etc…)

- Les fonds « impact » (inclus les termes « impact investing »)

- Les fonds « environnement »

- Les fonds « ESG » (présence du « E »)

- Les fonds cumulant « Social » & « Durabilité » (présence de durabilité)

Il convient de distinguer le scope d’applicabilité des deux indices qui n’ont pas la même profondeur d’exclusion, le Climate Transition Benchmark (CTB) s’arrête aux 3 premiers points des 7 proposés par l’accord de Paris (PAB).

Une approche prudentielle…

Il est à noter que l’ESMA recule légèrement par rapport aux précédentes propositions non retenues à la suite des contrepropositions de l’industrie. Par exemple, les fonds dits de « transition » ne sont plus régis par l’accord de Paris (uniquement par le Climate transition Benchmark). Ceci dans l’optique de ne pas pénaliser les investissements dans les entreprises tirant une partie de leurs revenus des combustibles fossiles, favorisant ainsi des stratégies visant à promouvoir une transition vers une économie plus verte » précise l’ESMA.

Autres impacts par rapport aux précédents échanges, les fonds avec comme nom « amélioration, progression, évolution » ou encore « transformation » pourront ainsi inclure des entreprises pétrolières. Le chemin de la transition doit être « clair et mesurable », insiste l’ESMA.

De même, les fonds ne revendiquant pas un focus sur l’environnement, mais sur des aspects sociaux ou de gouvernance, ne sont pas concernés par l’exclusion des énergies fossiles.

Côté sanctions, rappelons qu’à ce jour aucun gestionnaire d’actifs n’a fait l’objet d’une mention à la commission des sanctions de l’AMF sur le motif du greenwashing, l’AMF étant davantage dans une posture d’accompagnement comparé à la position de son homologue américain (sanction de 25M€ adressée par la SEC pour le gestionnaire d’actifs allemand DWS en raison de ses fausses déclarations sur les investissements ESG)

Prochaine étapes

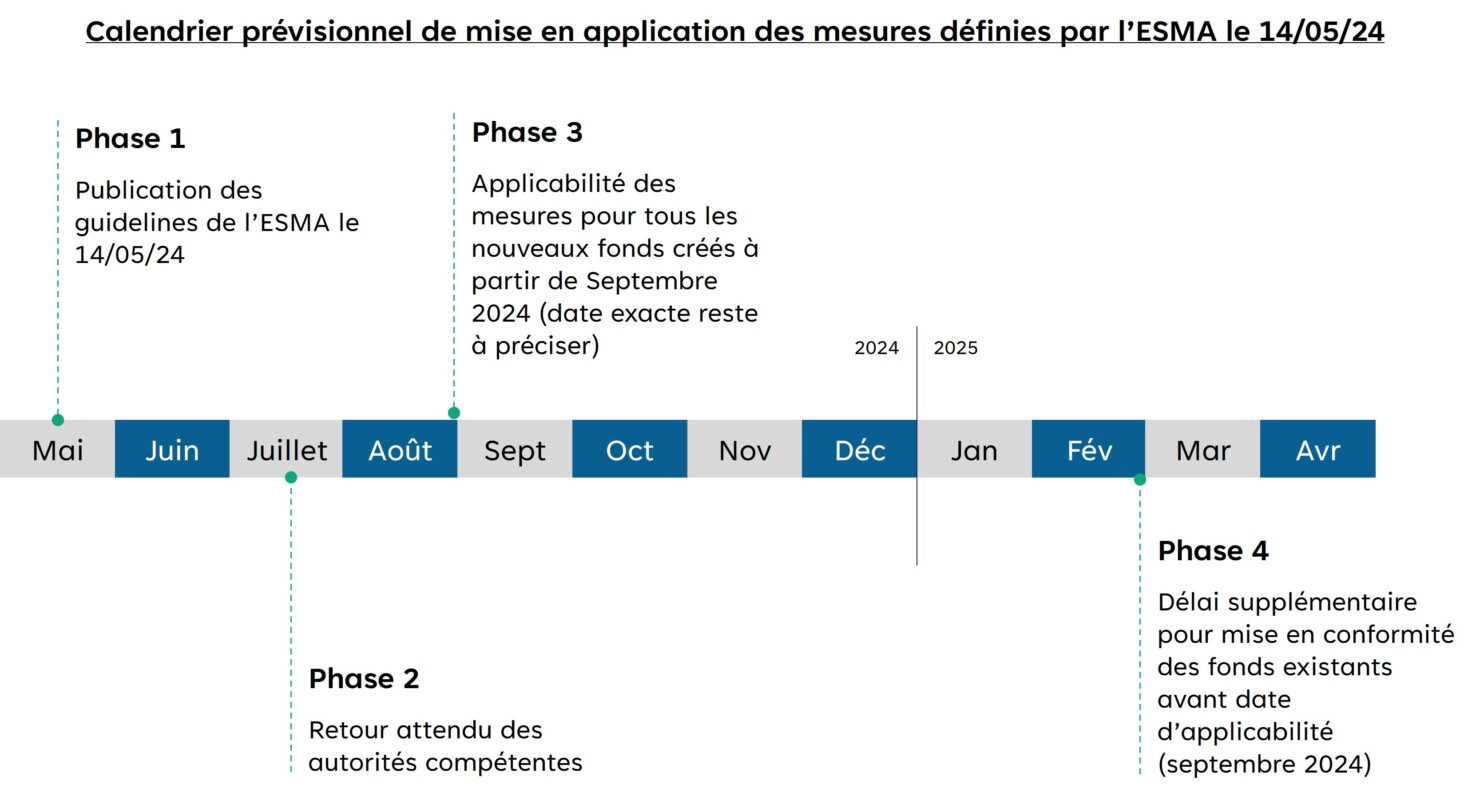

Les lignes directrices présentées dans le rapport final seront traduites dans les langues officielles de l’UE et publiées sur le site internet de l’ESMA. La publication des traductions déclenchera un délai de 2 mois pendant lesquels sont attendus un retour des autorités compétentes qui devront notifier l’ESMA si elles décident :

- de se conformer

- de ne pas se conformer mais ont l’intention de le faire

- de ne pas se conformer et informer qu’elles n’ont pas l’intention de le faire.

Les règles définies dans le rapport s’appliqueront 3 mois après la publication des traductions. Cette date d’applicabilité sera valable pour toute création de nouveau véhicule d’investissement. Pour les fonds présents avant la date d’applicabilité, un délai supplémentaire de transition de 6 mois est prévu.